Phát hành trái phiếu – Kỳ 1: Tại sao doanh nghiệp bất động sản phải lao vào cuộc đua?

Doanh nghiệp bất động sản đang đói vốn

Theo Hiệp hội bất động sản TP HCM (HoREA), sáu tháng đầu năm 2019, chỉ có ba dự án nhà ở thương mại mới được Sở Xây dựng đề xuất UBND TP công nhận chủ đầu tư, giảm 84,2% so với cùng kỳ năm 2018. Sở này cũng đã đề xuất UBND TP chấp thuận đầu tư 10 dự án nhà ở thương mại, giảm 82,2% so với cùng kỳ năm 2018. Con số thống kê đó cho thấy thị trường TP HCM đang trong một giai đoạn hết sức khó khăn.

Chủ tịch HoREA, Lê Hoàng Châu, cho biết thời gian qua tại TP HCM có trên 150 dự án bị rà soát, thanh tra. Mặc dù đến nay phần lớn dự án được hoạt động trở lại bình thường nhưng ảnh hưởng của việc ra soát này vẫn còn rất lớn. Vừa qua hàng loạt lãnh đạo của TP HCM vướng phải lao lý liên quan đến đất đai đã ảnh hưởng rất lớn đến việc triển khai các dự án. Do đó, rất nhiều dự án của nhiều “đại gia” bất động sản liên quan đến đất công đã phải dừng thi công.

Ngoài ra, thị trường bất động sản sau một số năm phát triển bùng nổ đã phải chững lại. Hiện giá nhà đất ở TP HCM đang ở mức rất cao nên đã làm “chùn tay” những nhà đầu cơ, còn người có nhu cầu mua nhà thực thì phần lớn không “với tới”. Do đó, ngay cả khi dự án đã hoàn thiện pháp lý thì việc bán hàng cũng không hề dễ dàng với nhiều doanh nghiệp bất động sản.

Hậu quả của hiện tượng trên là nhiều doanh nghiệp bất động sản rơi vào tình trạng khó khăn. Hàng trăm nghìn tỉ đồng của doanh nghiệp bất động sản đã đổ vào dự án nhưng không thể tiếp tục triển khai và không thể bán hàng. Trước bối cảnh đó, nhiều doanh nghiệp bất động sản rơi vào tình trạng mất thanh khoản, dòng tiền từ hoạt động kinh doanh thiếu hụt.

Minh chứng rõ ràng nhất là dòng tiền từ hoạt động kinh doanh của nhiều doanh nghiệp bất động sản bị thiếu hụt lớn. Chẳng hạn, Công ty cổ phần Tập đoàn Đất Xanh trong sáu tháng đầu năm ghi nhận dòng tiền từ hoạt động kinh doanh âm đến 653 tỉ đồng, cùng kỳ năm trước cũng âm đến 996 tỉ đồng.

Tương tự, Công ty bất động sản Phát Đạt (PDR) sáu tháng đầu năm 2019 cũng ghi nhận dòng tiền hoạt động kinh doanh âm đến 1.337 tỉ đồng, cùng kỳ năm trước âm 618 tỉ đồng. Một doanh nghiệp lớn trong lĩnh vực bất động sản khác là Đầu tư Văn Phú thì dòng tiền từ hoạt động kinh doanh trong sáu tháng đã âm tới 1.527 tỉ đồng, cùng kỳ năm trước cũng âm 418 tỉ đồng.

Lách rào cản tín dụng?

Nhiều doanh nghiệp bất động đang “đói vốn”, nhưng việc vay ngân hàng cũng không hề dễ. Nguyên nhân là do các ngân hàng hiện rất thận trọng trong việc cho doanh nghiệp bất động sản vay vốn, bởi thời gian tới có thể NHNN sẽ nâng hệ số rủi ro cho vay bất động sản từ mức 200% hiện nay lên mức 250%. Với quy định này, nếu tỷ lệ cho vay bất động sản nhiều thì hệ số CAR của ngân hàng sẽ giảm xuống không đạt mức quy định tối thiểu của NHNN là 9% hay theo tiêu chuẩn Basel II.

Bên cạnh đó nguồn vốn cho vay cũng bị hạn chế bởi theo Thông tư 19/2017/TT-NHNN, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn giảm từ mức 45% về còn 40%. Việc giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn buộc các ngân hàng phải cân nhắc việc cho vay đối với những dự án có nhiều rủi ro trong giai đoạn hiện nay.

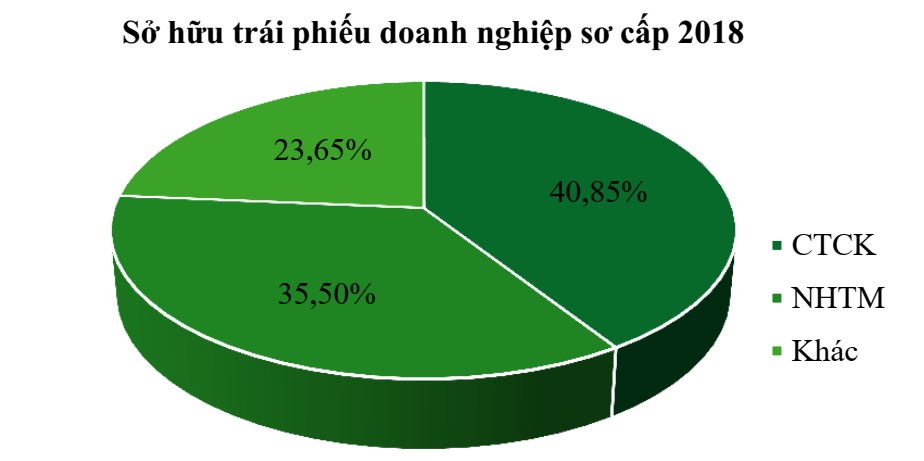

Ngân hàng thương mại đang sở hữu khoảng 35,5% lượng trái phiếu doanh nghiệp. Bên cạnh đó, có khoảng 40,85% do công ty chứng khoán sở hữu, chắc chắn trong đó có một tỷ lệ không nhỏ vốn này có nguồn gốc từ ngân hàng. Điều này cho thấy một tỷ lệ rất cao trái phiếu đang do ngân hàng trực tiếp hoặc gián tiếp sử hữu. Nguồn: VCBS

Yếu tố quan trọng khác là nhiều doanh nghiệp bất động sản sẽ khó “giải trình” minh bạch việc sử dụng vốn khi vay, bởi vì thực tế không ít doanh nghiệp bất động sản phải huy động vốn mới để trả nợ cũ. Một khi các dự án bị “đóng băng” do thanh tra, hoặc thị trường bất động sản gặp khó khăn thì dòng tiền từ kinh doanh khó trả được các khoản nợ đến hạn. Do đó, các doanh nghiệp phải đảo nợ để tránh nợ xấu là điều tất yếu và các ngân hàng cũng rất khó cho doanh nghiệp vay vốn để “đảo nợ”.

Bên cạnh các lý do trên, việc cho vay của ngân hàng cũng gặp không ít trở ngại bởi đang bị giới hạn trần chi tiêu tăng trưởng tín dụng.

Cụ thể, ngay từ đầu năm 2019, NHNN xác định chỉ tiêu tăng trưởng tín dụng năm năm 2019 ở mức 14%. Do đó, nhiều ngân hàng bị áp “room” khá thấp nên không thể mở rộng tín dụng một cách quá mạnh. Gần đây một số ngân hàng trở nên “dễ thở” hơn khi NHNN mở “room”. Cụ thể, VPBank được nâng chỉ tiêu tăng trưởng tín dụng từ 12% lên 16%; Techcombank nâng từ 13% lên 17%; MB nâng từ 13% lên 17% và ACB được nâng từ 13% lên 17%.

Vì những lý do đó, về phía ngân hàng và doanh nghiệp đều “thích” trái phiếu hơn là tín dụng. Khi mua trái phiếu ngân hàng không chịu các điều kiện khắt khe theo quy định của việc cho vay. Đối với doanh nghiệp thì với việc huy động bằng trái phiếu, nhiều trường hợp cũng không cần phải tài khoản đảm bảo, được “giải ngân” ngay và không chịu ràng buộc các điều kiện sử dụng vốn khắt khe như khi vay tín dụng. Do đó nguồn vốn có thể sử dụng cho nhiều mục đích khác nhau.

Hiện ngân hàng đang “ôm” nhiều trái phiếu nhất là Techcombank. Theo báo cáo tài chính của ngân hàng này thì đến cuối tháng 6/2019, tổng giá trị đầu tư trái phiếu doanh nghiệp của Techcombank lên tới hơn 60.000 tỉ đồng. Phần lớn trái phiếu Techcombank đầu tư là thông qua công ty con là Chứng khoán Kỹ thương. Trái phiếu mà Techcombank nắm nhiều nhất liên quan đến các Tập đoàn như Vingroup, Sun Group… Chẳng hạn, mới đây nhất, Techcombank đã mua 740 tỷ đồng trái phiếu kỳ hạn 7 năm với lãi suất 10,3% của Công ty Cổ phần Dịch vụ cáp treo Bà Nà.

Các ngân hàng có lượng trái phiếu lớn khác là SHB với 24.000 tỉ đồng, BIDV với 22.600 tỉ đồng. Trong đó, một phần không nhỏ (hơn 6.000 tỉ đồng) trái phiếu BIDV đầu tư là trái phiếu cơ cấu lại nợ của Hoàng Anh Gia Lai. Các ngân hàng khác cũng có một lượng trái phiếu doanh nghiệp tương đối lớn là Vietinbank khoảng 18.900 tỉ đồng; Ngân hàng Quận đội (MB) 15.000 tỉ đồng.

Một số doanh nghiệp bị thiếu hụt dòng tiền trong hoạt động kinh doanh phải phát hành trái phiếu phải kể đến như Bất động sản Phát Đạt (PDR). Trong sáu tháng đầu năm, PDR đã phát hành ba đợt trái phiếu, trong đó đợt phát hành 200 tỉ đồng trái phiếu kỳ hạn 1 năm hồi tháng 3 có lãi suất lên tới 14,5%, hai đợt phát hành trong tháng 5 với lần lượt 100 tỉ đồng trái phiếu kỳ hạn 1 năm lãi suất 12% và 550 tỉ đồng trái phiếu kỳ hạn 5 năm lãi suất 10,5%. Đầu tư Văn Phú (VPI) phát hành 1.000 tỉ đồng; Kinh doanh Nhà Khang Điền (KDH) phát hành 900 tỉ đều với lãi suất 12%.

ĐỌC NHIỀU NHẤT

CƠ HỘI BỨT PHÁ THU NHẬP – LYN PROPERTY TUYỂN DỤNG TRƯỞNG PHÒNG VÀ CHUYÊN VIÊN KINH DOANH BẤT ĐỘNG SẢN

𝐋𝐘𝐍 𝐏𝐑𝐎𝐏𝐄𝐑𝐓𝐘 BÀY TỎ LÒNG TRI ÂN ĐẾN CÁC VỊ VUA HÙNG

𝐋𝐘𝐍 𝐏𝐑𝐎𝐏𝐄𝐑𝐓𝐘 – 6 NĂM CHO MỘT HÀNH TRÌNH PHÁT TRIỂN BỀN VỮNG, XÂY DỰNG THÀNH CÔNG (𝟐𝟗.𝟎𝟑.𝟐𝟎𝟏𝟗 – 𝟐𝟗.𝟎𝟑.𝟐𝟎𝟐𝟒)

LYN PROPERTY CHÚC MỪNG NGÀY QUỐC TẾ PHỤ NỮ 08.03

LYN PROPERTY 08.03: TÔN VINH PHÁI ĐẸP – TRỌN VẸN YÊU THƯƠNG